困っている人

困っている人ファイナンシャルプランナーのイメージは、「怪しい」「胡散臭い」「騙されそう」です。

という方の記事です。

一方で、「家計相談ができる」「投資相談ができる」「お金のプロ」というイメージもありますよね。

そうはいっても、やっぱり不安が勝りますよね。でも、お金の事はよく分からないから相談したい。相談したいけどなんだか怖い、怖いけど相談したい、と堂々めぐりしてしまいます。

そんな方に良き相談相手を見つけるためのヒントをお伝えします。

この記事でわかること

- どんなファイナンシャルプランナーに相談すれば良いかのヒント

- ファイナンシャルプランナーの種類

- 有料相談と無料相談どちらが良いか

【なぜ無料相談?】現役1級FPが伝える!失敗しないファイナンシャルプランナー(FP)選び

結論..

以下3つを心がけてFP探しをすると良いと思います。

- 餅は餅屋に

- 相性が大事

- オンライン相談できるファイナンシャルプランナー(以下、FP)

詳しくは、このあと解説します。

この記事を書いている人について

どんな人がこの記事を書いているか参考までに。

- 1級FP技能士(CFP)資格を保有

FP3級の資格を取得したのが2015年で、これまでずっと『FPって何だろう?』と自問自答してきました。

その疑問と闘いながら最上位資格である1級FP技能士(CFP)の資格を取得してみて、やっぱり資格は所詮資格だなと思いました。

また、仕事上、FPの知識を活用する場面もありました。

FPの事をしつこくずっと考えてきた私が考える「相談しても良いと思えるFP像」をお伝えします。

こんな方におすすめ

この記事は、こんな方に読んでもらえるといいと思います。

- FPは怪しくて胡散臭いと思っている方

- でも、安心して相談できるFPを探している方

どんなFPがいい?

餅は餅屋に

「餅は餅屋に」という言葉は知っていますか?「その道のプロに任せるのが一番」という意味のことわざです。

FPは何のプロ(専門家)だと思いますか?

お金のプロですよね?

厳密にいうと違うんです。お金のプロではなく、多くのFPと名乗る人たちは、6科目のうちの1科目のプロなんです。

※すくなくとも6課目すべてにおいてプロレベルの人は経験上いないと思っています。

科目?どういうことですか?

FPの資格を取得するためには計6科目の知識を勉強しなければいけません。「金融資産運用」「不動産」「ライフプランニングと資金計画」「リスク管理」「タックスプランニング」「相続・事業承継」の6科目です。

細かいところなので読み飛ばしても大丈夫です→ちなみにCFPを例にすると、「金融資産運用設計」「不動産運用設計」「ライフプランニング・リタイアメントプランニング」「リスクと保険」「タックスプランニング」「相続・事業承継設計」の6科目。

その6科目それぞれに専門家が存在しているんです。

以下、例です。

| 科目 | 内容 | プロ(専門家) |

|---|---|---|

| 金融資産運用 | 株式や投資信託など | 投資会社、IFA |

| 不動産 | 不動産 | 不動産会社(開発・仲介・販売・管理・投資それぞれプロがいる) |

| ライフプランニングと資金計画 | 社会保険(年金・労災保険・雇用保険)、ライフプラン作成 ※ライフ=お金のやりくり | 社会保険労務士、FP ※ライフプラン作成はFPが専門でやっているケースがあります。 |

| リスク管理 | 保険 | (専業)保険代理店 |

| タックスプランニング | 税金 | 公認会計士、税理士 |

| 相続・事業承継 | 相続・事業承継 | 公認会計士、一部の税理士、M&A会社、弁護士 |

| 計6科目 | ー | ー |

また、法律の世界でも「餅は餅屋」と言われています。つまり、「その仕事をするなら○○法で義務付けられている資格が必要だよ」ということです。以下、業務内容と法律のセットです。

- 「株式や投資信託などの金融商品の販売」→金融商品取引法

- 「具体的な社会保険関連書類の作成」→社会保険労務士法

- 「不動産の販売」→宅地建物取引業法

- 「保険商品の販売」→保険業法

- 「具体的な税務相談や税務書類の作成」→税理士法

- 「具体的な法律相談や法律事務」→弁護士法

このように、ひとくちにFPといっても専門分野があります。それぞれの悩みに応じて各プロに相談するのがいいと思います。

相性が大事

相談者と相談を受けるFPとの相性も大事だと思っています。

相談てエネルギー使いませんか。悩みを打ち明けて、かつ、真剣だからです。

なんだか合わない、というFPは嫌ですよね。そのFPが悪いのではなく、ただ相性が悪いだけかもしれません。その時は、遠慮なく断って、新たなFPに相談した方がいいと思います。

ただ、断るには注意点があります。FPはボランティアではありません。特に独立系FPは、生活のため、報酬を得るために時間と手間を割いて相談を受けます。断るのならば、なるべく早い段階に、しっかり礼儀をもって断るといいと思います。

初回無料相談をやっているFPに相談する場合は、相性を確かめる場にしてみてもいいかもしれません。

オンライン相談もできるFP

今のご時世、理由は言うまでもないかもしれません。

- 新型コロナウイルス感染を予防するため

- お金と時間と手間を省くため

新型コロナウイルスの事を考えるならばオンライン面談に越したことはないですよね。

コロナ禍を経験して、今まで気づかなかった事に気づいたり、コロナ前と後を比較して価値観が変わりましたよね。会議・商談・研修など、わざわざ無理して会う必要がない。そんなシチュエーションがある事に気づきました。

個人的には、特に「相談」は、実際に会っておこなう方が良いと思っています。遠方の場合もありますので、もちろんオンライン面談も有効活用しつつ、なるべく会って相談できる機会を作った方がいいと思います。

実際に私が知り合いに聞いた話です。それぞれの分野でプロがいて、さらに、取り扱うサービス・商品にも専門があるようです。

たとえば以下のとおりです↓

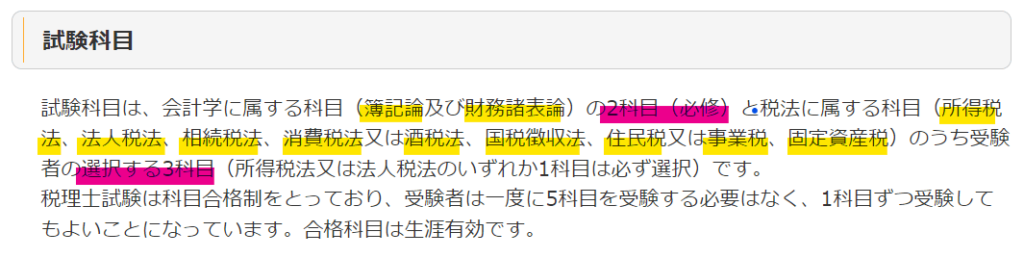

【税理士】税理士資格の取得条件は、①「簿記論」と「財務諸表論」の2科目が必修で、②「所得税法」「法人税法」「相続税法」「消費税法or酒税法」「国税徴収法」「住民税or事業税」「固定資産税」のうち希望する3科目、11科目中5科目に合格することになっています。なので、たとえば相続税法が全く分からない人も存在します。

【社会保険労務士】「国民年金・厚生年金」と「労務管理(労災保険・雇用保険)」に専門が分かれていることが多い。

【(専業)保険代理店】「個人の保険」「法人の保険」「生命保険」「損害保険」の分野が分かれていて、たとえば「個人の保険 × 生命保険」専門でやっている方がいる。

理由は?

FPを名乗る人の中に、その道の実務経験があるのか疑いたくなるような人がいます。

実務経験がすべてとは思っていません。実務経験がなくとも、各分野の勉強した知識をわかりやすく伝える事もFPの仕事です。

口だけの評論家に注意。

実務経験に勝るものなし

その道のプロは、その道の実務を経験しています。

勉強と実務は違いますよね。練習と実戦は違うのと同じだと思います。

6課目すべての分野の実務経験を積むのは不可能です。

資格は所詮資格です。

1級FP(CFP)を取得してみて、実務に役立ちそうな試験問題が少なかった

FPの勉強をしていて、特にCFPの勉強は大変でした。

大変だった理由の一つは、「これ実務で役立つのかな」と疑問に思いながら勉強したことです。そう思う問題が少なくなかったです。

けれども、それぞれの分野の基礎的な知識や考え方は学べたかなと思っています。あくまで基礎なので、やっぱり実務が必要だと思います。

FPの資格って意味ないの?

ここまで読んでいただいた方は『じゃあFPの資格って意味ないの?』と思ってしまいますよね。

そんなことはありません。

意味がある理由は3つ。

実務には周辺知識の勉強が必要

どんな仕事もそうだと思いますが、その仕事に頑張って取り組めば取り組むほど、周辺知識(関連知識、背景知識)が必要になりませんか?

周辺知識が必要になる理由は色々あると思います。その仕事に直接は関わらないけれども、その周辺知識がないと、相手にわかりやすく説明できない、自分の中で腹落ちしない、など。

盲目的になるのを防ぐ

資格の良いところは、資格取得のために強制的に勉強をするところだと思っています。

また、FPは6科目分の勉強ができます。たとえば、株式投資を勧めるプロが、「不動産」の勉強をしたことで、投資は株式投資がすべてではない事を勉強できるはずです。

やる気と自己研鑽の一つの証

資格の勉強は、時間と手間とお金がかかりますよね。特に1級FP(CFP)まで取得するなんて、変わり者と言われてもおかしくないほど、それなりの労力が必要です。

変人と言われるリスクの代償に(笑)、やる気と自己研鑽をアピールできるのかなと思っています。

もちろん資格を取得した後に何もしなければダメですよね。

FPを名乗る主な人たち<餅は餅屋に>

まず、企業系FPと独立系FPとそれ以外FPに分かれます。

何を専門にしているかに注目してみてください。つまり、本来の仕事は何か。

企業系FP

企業系FPとは、要は金融系会社員の方です。会社員がFP資格を取得して業務に活かしているケースですね。

- 銀行・信用金庫

- 証券会社

- 保険会社

- 不動産会社など

金融系会社員の“専門” 例

銀行・信用金庫

- 法人への「融資」

- 個人への「融資(住宅ローンなど)」

- 現金を預かる「預貯金」。

- 内国為替・外国為替 etc.

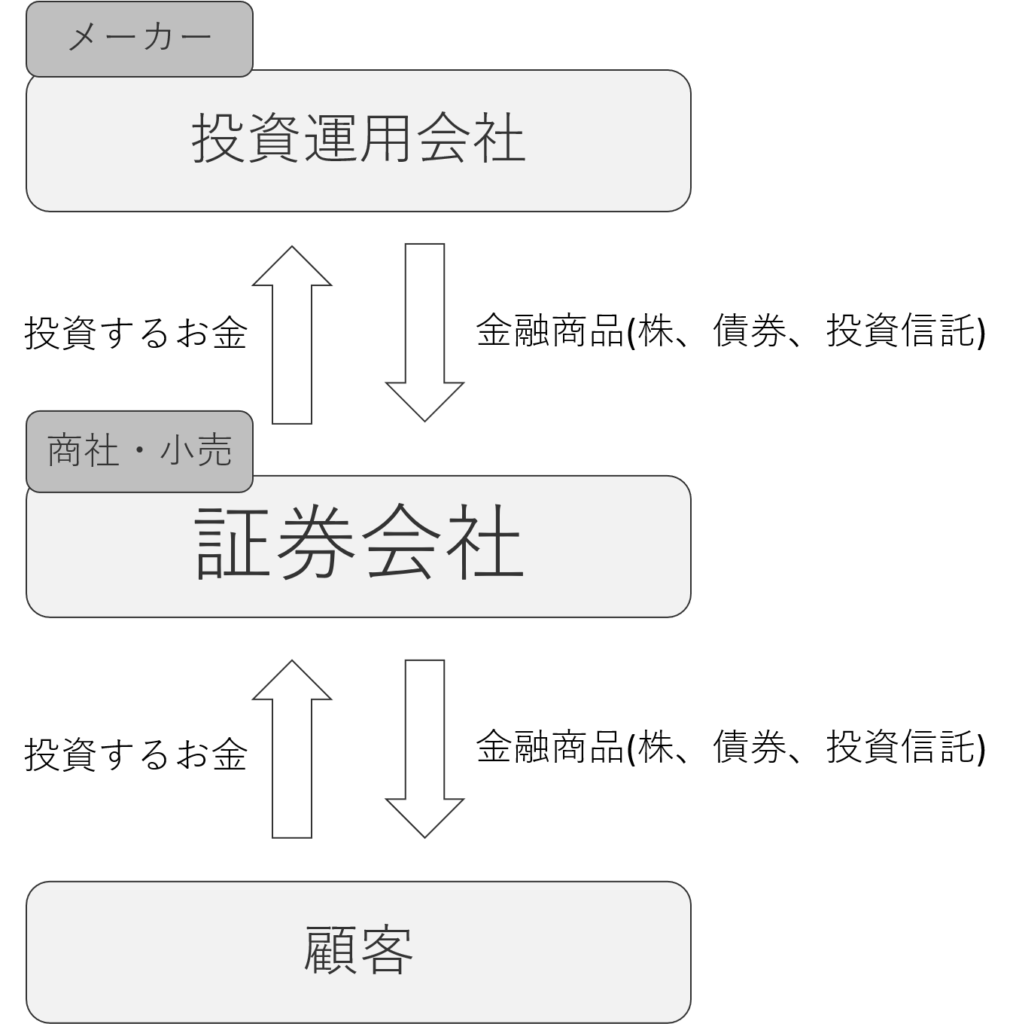

証券会社

- 投資商品の販売 etc.

- 金融商品を幅広く取り扱う「証券外務員一種」

- 金融商品が株式・債権・投資信託のみを取り扱う「証券外務員二種」

投資運用会社

- 投資商品の開発・運用 etc.

信託銀行

- 投資マネーの管理 etc.

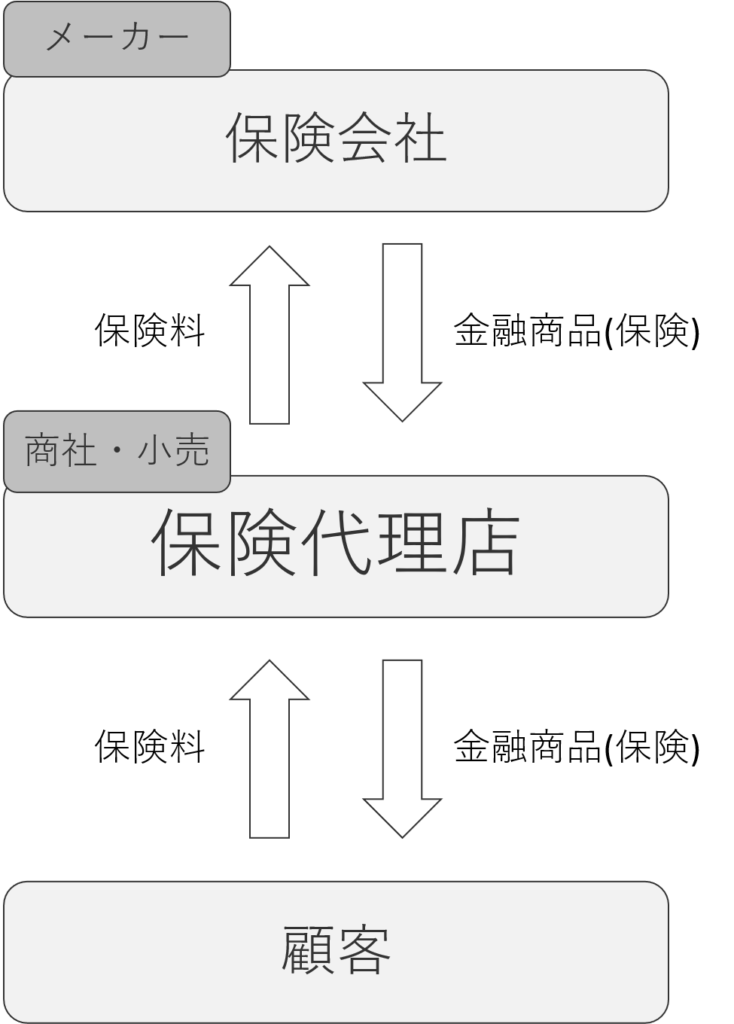

保険会社

- 保険の開発

- (保険の販売) etc.

※「生命保険」を取り扱う生命保険会社、「損害保険」を取り扱う損害保険会社。

※保険の販売は、主に『保険代理店』が担っています。

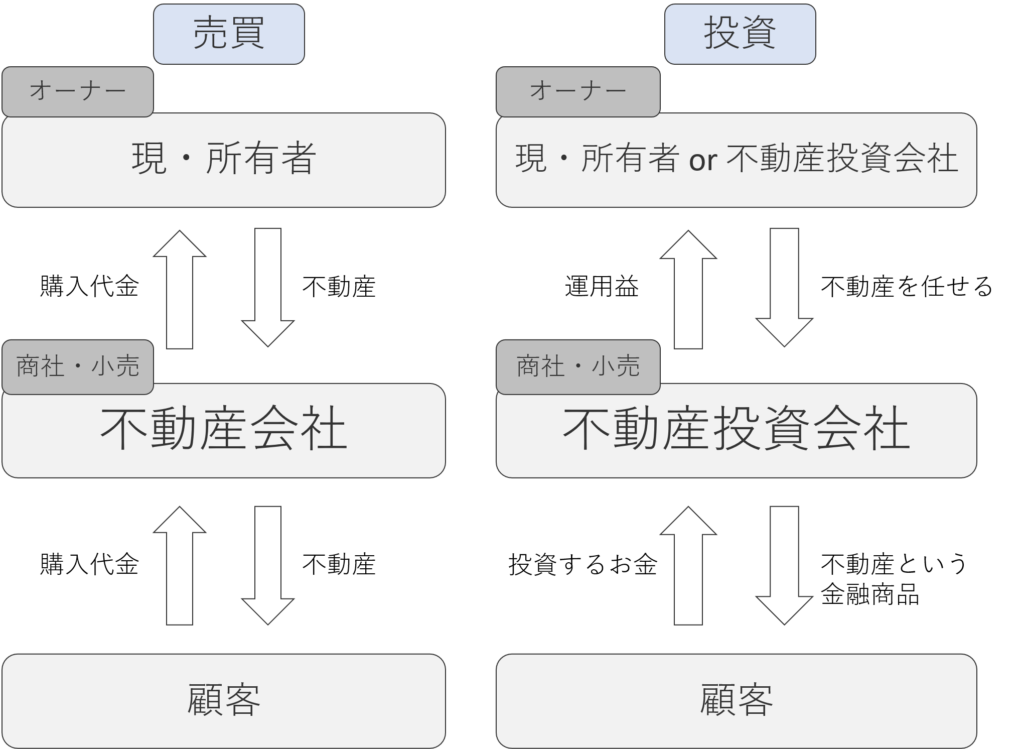

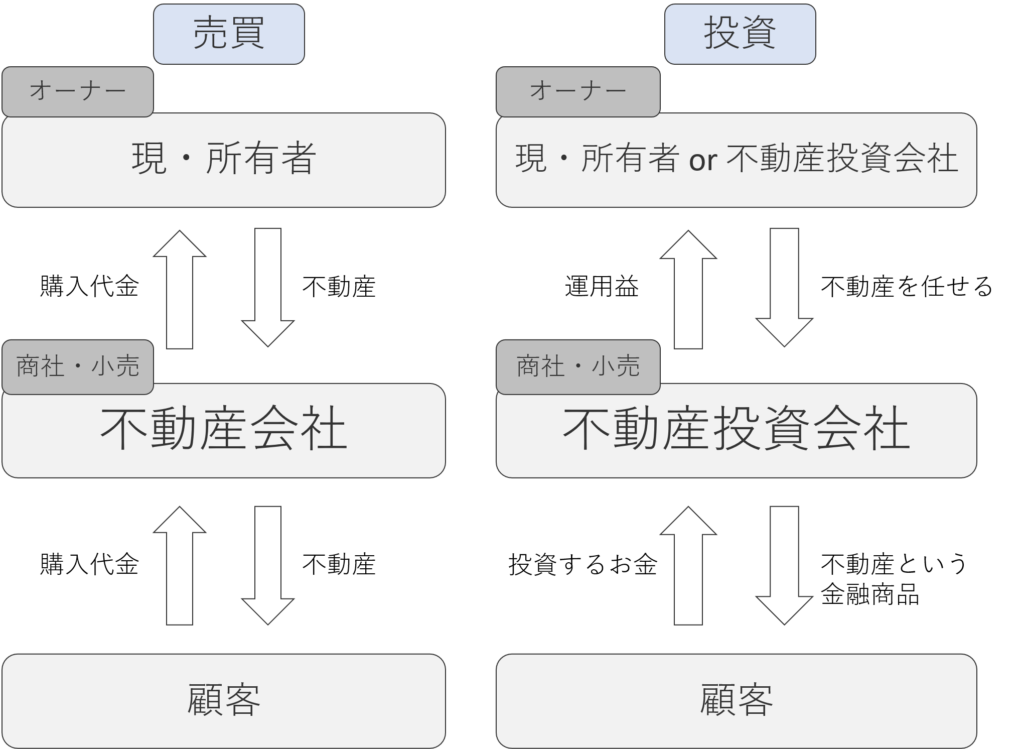

不動産会社

- 不動産の開発・仲介・売買・管理・投資 etc.

FP資格で勉強した事を各自の専門業務に活かしています。

企業系FPは、その道のプロ?

一概にいえないと思っています。

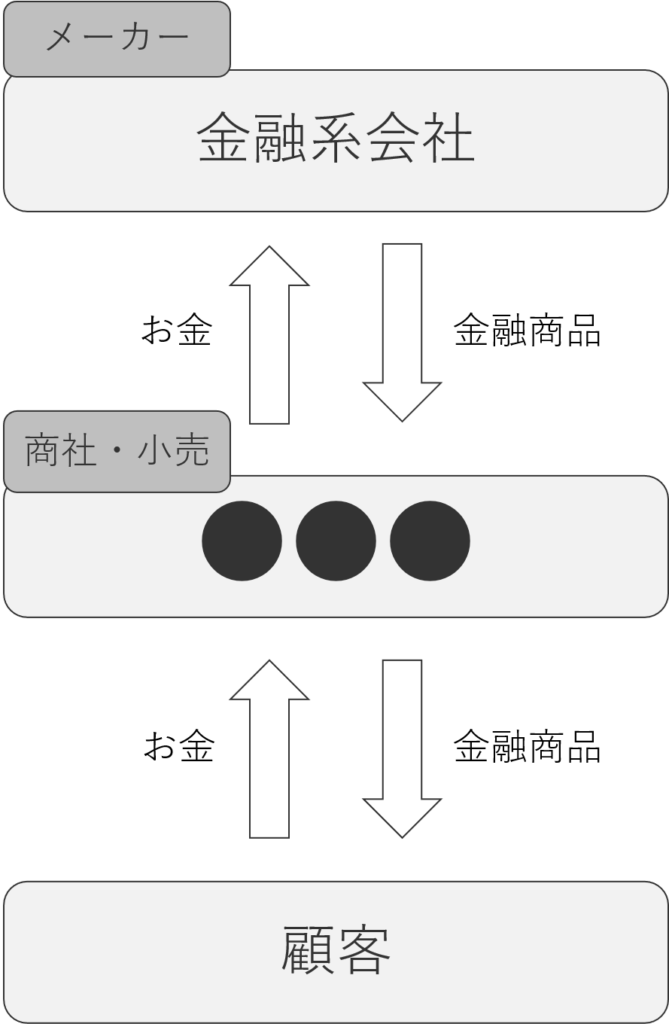

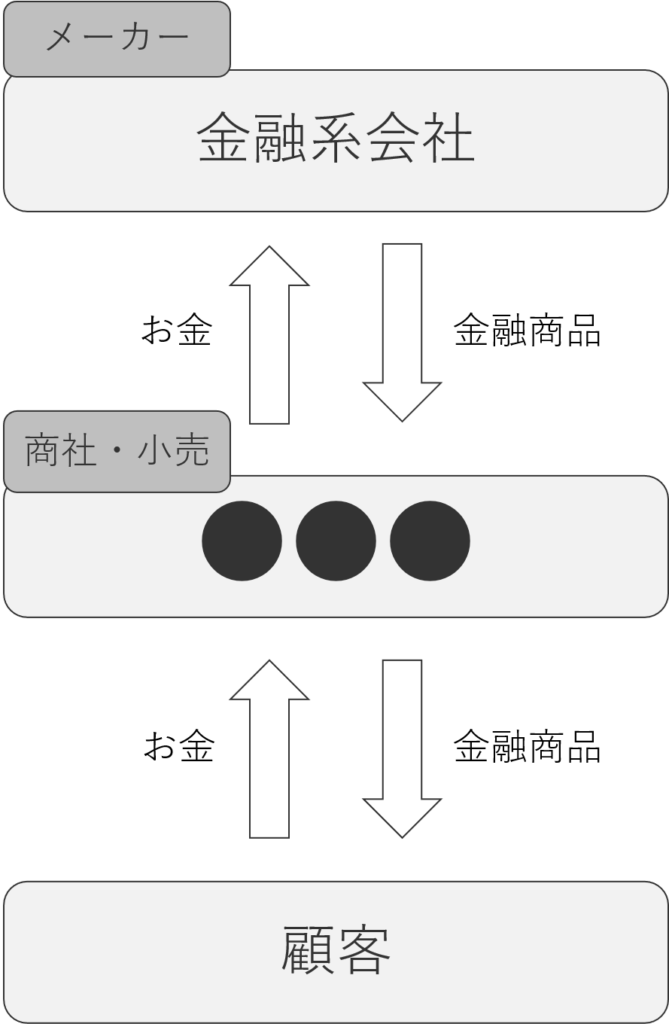

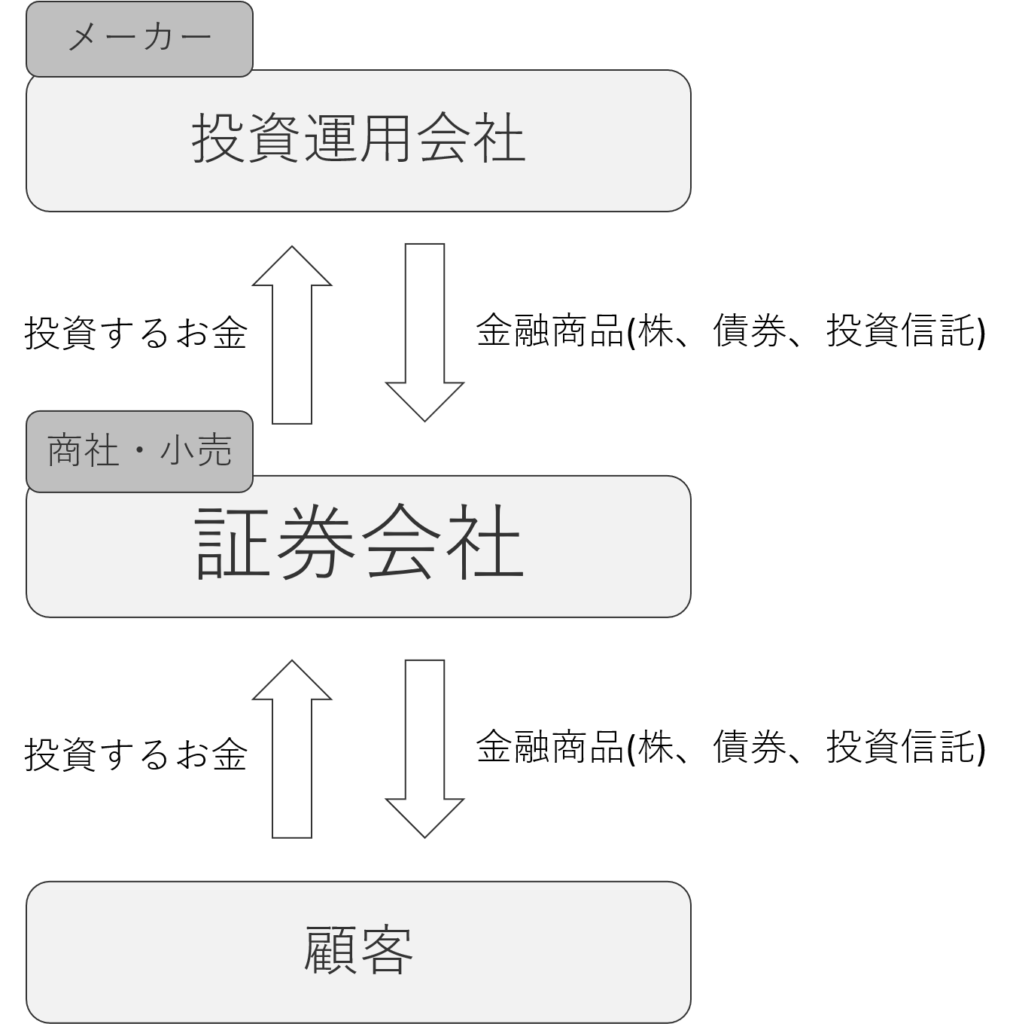

金融系会社には『メーカー』色が強い会社があります。つまり、金融商品を開発するプロですね。金融商品を販売する『商社・小売』のプロは別に存在していることもあります。

たとえば、メーカーである投資運用会社と商社・小売である証券会社。メーカーである保険会社と商社・小売である保険代理店。

メーカーの役目は、商品を開発すること。

商社・小売の役目は、お客様に商品を伝える・必要な人に届けること。

ただ伝えるだけでなく「わかりやすく伝える」ことも商社・小売の役目です。

つまり、金融系会社に勤務する会社員とは、基本的には、メーカーとしてのプロだと思っています。

また、金融系会社員は、たとえば銀行員であれば「融資」「住宅ローン」など分野ごとに専門があります。

独立系FP

会社を立ち上げて活動していたり、金融会社から委託された個人事業主であったり、士業の方など。

各専門業務にFP資格を活かしています。

また、企業系FPとの違いは、複数社の商品を取り扱っていることが多いですね。会社員は、基本的に自社商品のみを取り扱うので。

起業FP

いわゆるファイナンシャルプランナー(FP)です。会社を立ち上げて個人で活動している、または、その会社に所属している会社員の場合もあります。

起業FPの専門例

- 家計の見直し(収支整理)

- ライフプラン作成 etc.

家計全体のチェックや将来のお金の事など、“今”と“未来”のお金の事を整理してくれます。

各専門家につなぐ窓口役だと思っています。

その他それぞれ専門があるはずなので、直接聞いてみるといいですね。元不動産会社勤務、元証券会社勤務の方などがいます。

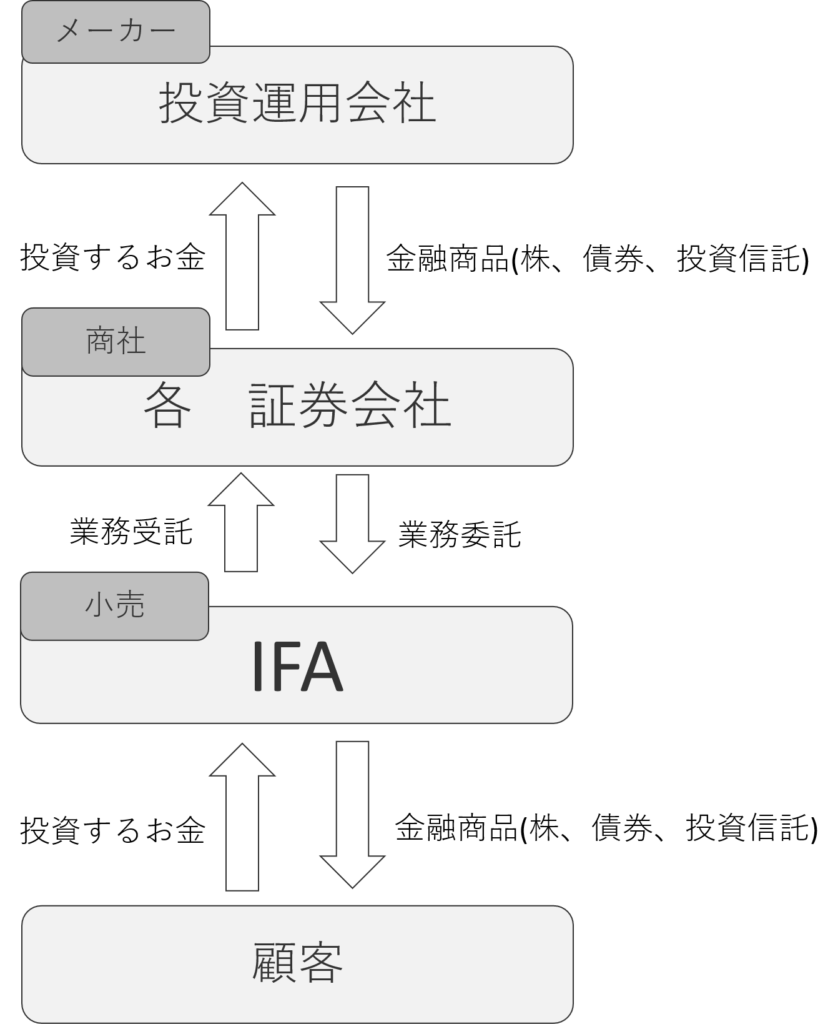

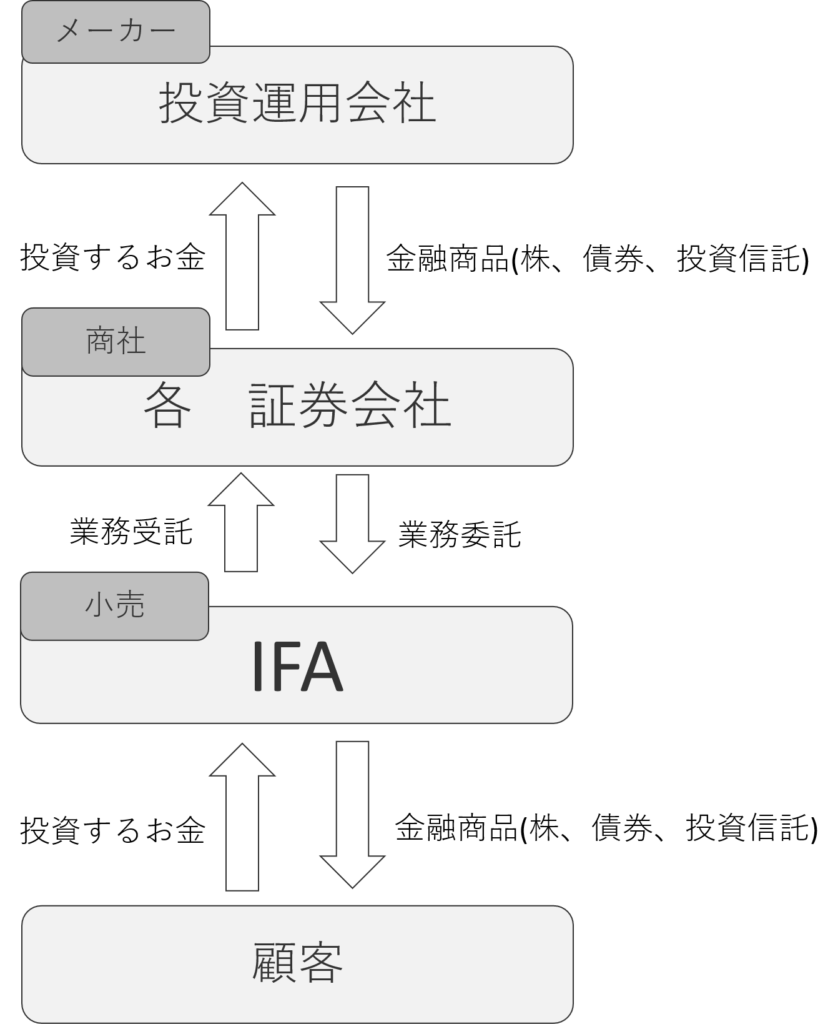

IFA

IFAとは、Independent Financial Advisorの略です。直訳で独立系金融アドバイザー。

投資するための金融商品を販売する仕事です。

証券会社から投資信託などの各種金融商品の販売を委託されている個人事業主or法人になります。

IFA

- 株式・債権・投資信託など投資金融商品を販売 etc.

その人にとって必要な投資金融商品を提案します。

一昔前までは、投資信託などの金融商品を販売するのは「証券会社」でした。

しかし、最近は「IFA」が証券会社の仕事を代わりにやるようになりました。

証券会社がそのまま販売してくれた方がその分マージン不要になるのでは?

IFAが間に入る意味は、1人のIFAが複数の証券会社が販売する各種金曜商品を販売できるところです。

楽天証券を例に、楽天証券という「証券会社」は、自社(SBI証券)が取り扱う投資信託のみ販売できます。

IFAの場合、楽天証券取り扱い商品以外の投資信託を販売できます。

一つの窓口で複数の証券会社を比較・検討できます。

複数の保険会社を取り扱える「乗り合い保険代理店」と似ていますね。

保険代理店(保険募集人、生保レディ)

いわゆる保険屋ですね。保険を販売する人はみんな、保険募集人という販売資格を持っています。

保険代理店

- 保険の販売 etc.

その人にとって必要な保険を提案します。

保険代理店にも専門分野・得意分野があります。下の図のようにA~Dに分けられます。Aは、個人の方に生命保険を販売する事を専門としている方です。Bは、個人の方に損害保険を販売する事を専門にしている方です。

その他に、A&Cが専門、A&Bが専門、A&B&Dを得意としているなど、パターンがあります。

| 個人 | 法人 | |

|---|---|---|

| 生命保険 | A | C |

| 損害保険 | B | D |

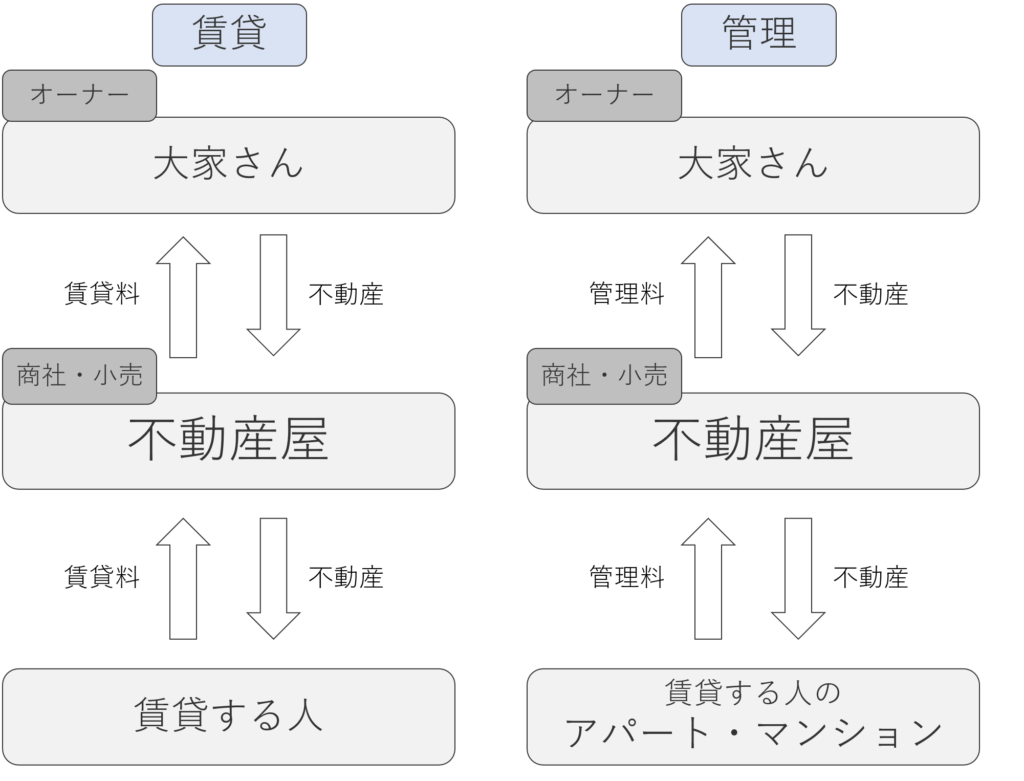

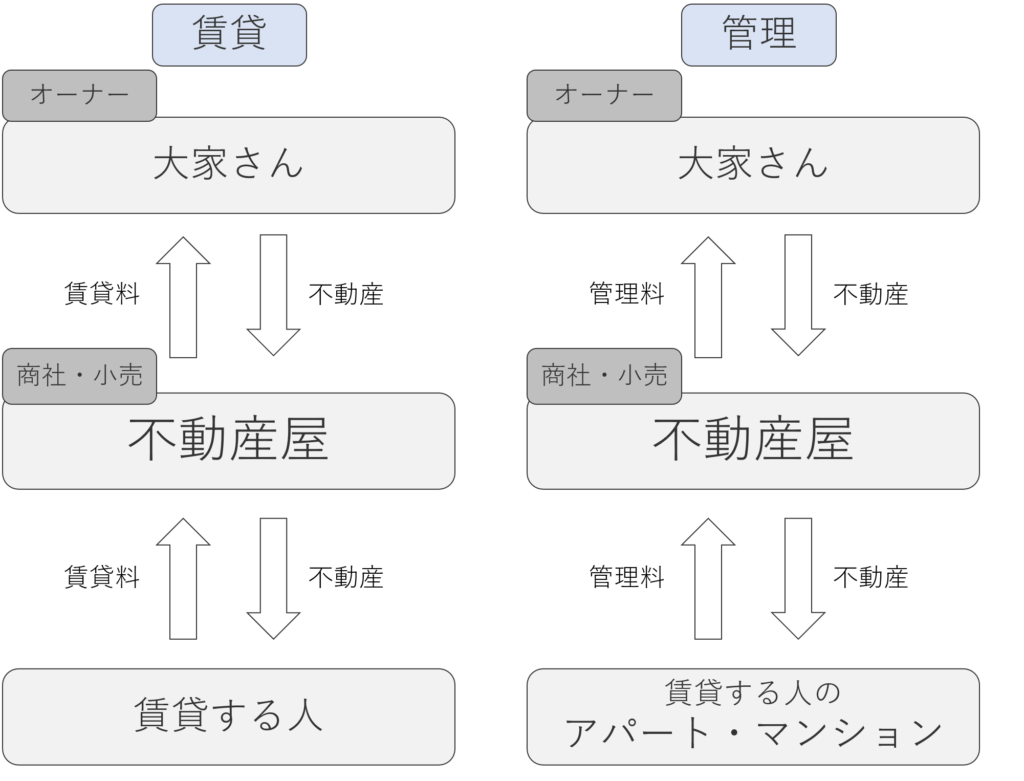

不動産屋(不動産会社)

不動産屋(不動産会社)

- 不動産の「開発」「仲介」「管理」「売買」「投資」etc.

街の不動産屋は、主に「仲介」「管理」と「売買」をおこなっています。

「(土地)開発」「売買」や「投資」は、主にある程度規模の大きい不動産会社がおこなっています。

公認会計士

公認会計士の取引先は、企業です。なので、FPを名乗って個人の方の相談を受けることは少ないかもしれません。

公認会計士

- 会計の「監査」&「証明」etc.

監査とは、企業のお金のやりくり(財務)が正しいかどうか・しっかりしているかどうかチェックすること。

証明とは、お金のやりくりが記録されている通信簿(財務諸表)に公認会計士がチェックしたことを証明すること。公認会計士専用のハンコを押されます。

社会保険労務士

社会保険労務士の取引先は、企業と個人です。それぞれ専門分野があります。

企業が相手のときの専門は、「採用から退職までの労働・社会保険」と「年金」。企業相手なので、年金相談よりも、雇用保険・労災保険・不当解雇などの労務問題の相談を専門にしているところが多いようです。

社会保険労務士

- 個人顧客の場合:「各種年金」etc.

- 法人顧客の場合:「労災保険」「雇用保険」「厚生年金保険」etc.

会社員が加入する厚生年金保険、非会社員が加入する国民年金保険。年金保険には、3つの種類あります。「遺族年金」「障害年金」「老齢年金」です。

自分または家族が亡くなったら「遺族年金」、自分または家族が障害者になったら「障害年金」、自分または家族が年を取ったら「老齢年金」。

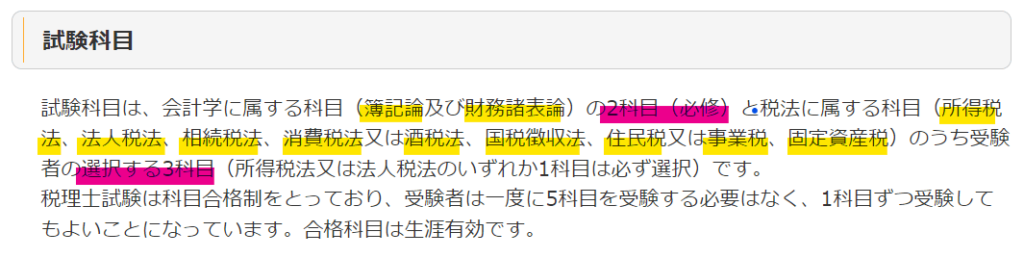

税理士

税理士の取引先は、企業または個人事業主です。なので、FPを名乗って個人の方の相談を受けることは少ないかもしれません。

税理士

- 「確定申告を代わりにする」「各種税務書類の作成」「具体的な税務相談」etc.

- (税理士によっては)「相続相談」etc.

税理士の専門ははっきり分かれているようで、その理由は資格取得のためのルールが関係しています。

試験科目が全11科目あるうち5科目を選ぶようになっています。このルールによってたとえば『相続税法は受験しない』という方も実在します。

それ以外FP

ここまでFP資格を仕事に活かしているFPを紹介してきました。次に紹介するFPは、仕事ではなく生活に活かしている、または、趣味で資格を取得した方です。

主婦・主夫

主婦・主夫

- 「節約」「ポイ活」etc.

主婦・主夫(以下、主婦)は家計を管理している事が多いと思います。家計の責任者ですから、色々な工夫をしているはずです。

たとえば、食費を減らすための「節約」やクレジットカードのポイントをより多く貯める「ポイ活」など。

実生活に役立つアイデアを持っているかもしれません。

非金融系会社員・公務員

残念ながら、FPに関連する「専門」はありません。

多くの会社員の方は、職種と職場を問わない「総合職」だと思います。

特に地方自治体に努めている公務員の方は、数年で担当部課が変わる仕事だと思います。

いわゆる「ゼネラリスト」ですね。

無料相談のカラクリ

無料相談のカラクリは、最近はよく知られていると思います。金融商品の販売が前提にあるんですよね。

金融商品の販売が前提にある

FPの立場としては金融商品を販売できなければ、ただのボランティアになってしまいます。

やっぱり悪徳業者だ

モノは考えようです!

その金融商品をあらかじめ前向きに考えているならば、相談するのはアリだと思います。

たとえば、そろそろ冬服が必要だと思って洋服屋の店員さんに相談したとします。でも相談してみてやっぱり不要な場合もありますし、予想していたよりも良い冬服をゲットできるかもしれません。

金融商品にはそれぞれ特徴(良い点・悪い点)があります。

各専門家の話を聞いて、さまざまな金融商品に分散させることも一つの選択肢です。

有料相談の方がいい?

無料・有料どちらでもOK

無料でも有料でも、どちらでもOKだと思います。

無料はさきほどの考え方で相談すればいいです。

有料の良い所は、無料の場合の逆で『金融商品の販売を前提にしない』ことです。

無料・有料相談の活用方法

お金の“今”と“未来”を整理してもらう。目的・目標を把握する。

各専門家の無料相談を試す。具体的には、目的・目標のための手段をどの金融商品にするのが良さそうか相談する。

こんな相談の流れが良いかもしれません。

各専門家に相談は面倒だからワンストップにしたい時は?

それでも各専門家に相談がいい

できればやっぱり“餅は餅屋”にがおすすめです。

なんだかんだ餅は餅屋に

やっぱり専門家一人で完結

何もしない事が一番ダメだと思います。何もしないと何も得られません!選択肢が合っていたのか間違っていたのかも分かりません!

この人は信頼できて相性が合うというFPに相談をして、そのFPが提案するライフプランや金融商品にひとまず頼るのも一つです。

何もしないよりずっと良い

1人の専門家に他の専門家を紹介してもらう

専門家は、他の専門家と知り合いというケースが多々あります。つまり、専門家同士のネットワークがあります。

ただ、変な人を紹介されないか心配ですよね。でも大丈夫です。紹介する側もかなりの責任を感じているもの。万が一その紹介する人が変に思われたら、お客様が自分のもとから離れていってしまうリスクがあるからです。

なので、悪意をもって紹介されることはほとんど無いはずです。

でも、その人が自分のお客様と相性が良いかどうかは別です。

類は友を呼ぶ

FPが提案する金融商品

金融商品と聞くと何を思い浮かべますか?

株や投資信託?

あまり認識されていませんが「預貯金」「保険」「社債・国債」も金融商品なんです。

各金融商品を検討するときに参考となる考え方を紹介します。あくまでここでの考え方なので、ご参考まで。

検討する時の5つの指標

- 安全性

- 流動性

- 収益性

- 即効性

- 保障性

安全性とは、『元本割れしないか』と『倒産した時に元本保証があるか』です。

流動性とは、『ATMでいつでも引き出せるか』です。目の前の生活が第一です。必要なときに必要なだけお金を引き出せるか。

収益性とは、『元本よりもどれだけ多くなるか』です。元本と比べていくら増えたのか。

即効性とは、『元本がどれだけ早く多くなるか』です。元本が1年後に多くなるのか、5年後・10年後・20年後なのか。

保障性とは、『万一の際の保障の機能があるかどうか』です。死亡した時に遺族の方はお金がもらえるのか。

金融商品の種類

主に「預貯金」「保険」「国債」「社債」「投資信託」「株式」があります。

- ◎=良い

- 〇=ふつう

- △=まあ許せる

- ×=心配

| 安全性 | 流動性 | 収益性 | 即効性 | 保障性 | |

|---|---|---|---|---|---|

| 預貯金 | 〇 | ◎ | × | 〇 | × |

| 保険 | △~〇 | × | △~〇 | × | ◎ |

| 国債 | △~〇 | × | △~〇 | 〇 | × |

| 社債 | × | × | 〇 | 〇 | × |

| 投資信託 | △ | × | ◎ | △ | × |

| 株式 | × | × | ◎ | ◎ | × |

一般的にこのようなイメージになると思います。※あくまでご参考

各金融商品の安全性について補足します。

- 預貯金の安全性

-

銀行が倒産した場合、1つの銀行につき1000万円までは保証されます。

3000万円の預貯金がある方は、3つの銀行に1000万円ずつ分けた方がいいかもしれないですね。

※保証されるのは普通預金などです。詳しくは「預金保険機構」のサイトを見てみてください。

- 保険の安全性

-

生命保険会社が倒産した場合、すこし複雑です。結論、ざっくりですが元本の約90%は保証されるが、それを下回る場合もあり、ケースバイケースです。

倒産後に契約を代わりに引き受けてくれた保険会社が、契約を守るためという名目でルールを変更する場合があります。そのルール次第では90%よりも低くなる可能性があります。

万が一のときの保障(保険金)も、比例して90%またはそれ以下になる可能性があります。

※詳しくは「生命保険契約者保護機構」「生命保険文化センター」のサイトを見てみてください。

- 社債・国債の安全性

-

社債を発行する企業が倒産した場合、ほぼ元本0になります。

国が破綻した場合、元本0になります。

ただ、日本であれば、会社が倒産するよりは可能性が低いと思います。しかし、“絶対”はありませんので注意しなければいけないですよね。

- 投資信託の安全性

-

投資信託を関連会社(販売する販売会社、運用する運用会社、管理する信託銀行)が倒産した場合、一人あたり1000万円まで保証されます。

銀行とちがうのは、一人あたりor一つの銀行あたりかです。投資信託の方が厳しいですね。

※詳しくは「日本投資者保護基金」のサイトを見てみてください。

- 株式の安全性

-

株式を発行する会社が倒産した場合、元本0になります。

さいごに

FPを探すヒントとして「餅は餅屋に」「相性が大事」「オンライン相談ができるFP」の3つのポイントをお伝えしました。

何を専門にしているファイナンシャルプランナーなのかチェックしてみてください。

どの業界どの世界にも良い人悪い人がいます。

まずは出会ったFPとの「ご縁」を大切にしてみてください!